A cura del Settore orientamento e informazioni bibliografiche

Percorsi di storia economica

I fattori dello sviluppo economico: la finanza (parte prima: dal medioevo al XVIII secolo)

1. Le origini dell'attività bancaria.

1. Le origini dell'attività bancaria.

2. Il declino dei finanzieri italiani e l'ascesa dei tedeschi.

3. L'epoca dell'egemonia olandese.

5. Il primato dell'Inghilterra.

6. Riferimenti e approfondimenti bibliografici.

****************

1. Le origini dell'attività bancaria.

Relativamente alle caratteristiche dell'attività finanziaria nell'evo antico disponiamo soltanto di testimonianze frammentarie. Comunque, come rileva Robert S. Lopez ne L'alba della Banca (1982), nel mondo greco e romano esistevano certamente persone che svolgevano attività di prestito a interesse e di cambiavalute. Stando allo stesso autore, nei centri ellenistici e romani più importanti tali attività potevano anche assumere notevole rilevanza; nel complesso, tuttavia, la loro importanza risultava limitata, in quanto le società antiche erano fondamentalmente agricole. Nei primi secoli del medioevo la situazione di tale settore divenne poi ancora peggiore, a causa della diffusa tesaurizzazione della moneta e della tendenza ad effettuare pagamenti in natura; malgrado ciò, forme limitate e rudimentali di attività finanziaria sopravvissero persino in quella fase.

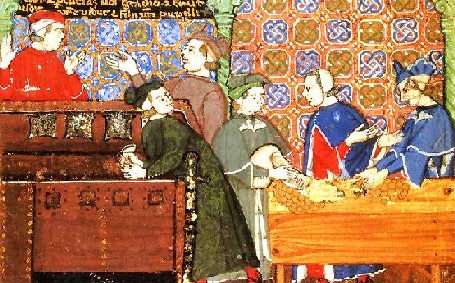

Una progressiva rinascita della finanza si produsse a partire dall'VIII secolo, in concomitanza e per effetto della ripresa dei commerci. Un'accelerazione del processo si ebbe nell'Italia settentrionale dell'età dei comuni, ossia in una regione e in un'epoca caratterizzate da un notevole sviluppo delle economie urbane (sviluppo di cui s'è trattato negli articoli di questa rubrica dedicati al commercio internazionale e alle attività manifatturiere prima della rivoluzione industriale). Più precisamente, si può individuare nel Duecento l'epoca del vero e proprio decollo dell'attività bancaria: è infatti a partire da tale secolo che diventano disponibili in grande quantità le testimonianze scritte della sua conduzione (libri di conto, corrispondenza, memorie personali). All'epoca erano distinguibili, oltre a figure di minore rilevanza (usurai e prestatori su pegno), due tipologie di banchieri: da una parte dei banchieri di deposito, che raccoglievano il danaro dei piccoli risparmiatori offrendo un moderato interesse sulle somme depositate e investivano queste ultime in attività a basso rischio (ossia prestandolo ad artigiani e piccoli commercianti), e dall'altra dei mercanti-banchieri, che si erano inseriti in questo settore per reperire finanziamenti utili alla conduzione delle proprie operazioni commerciali, ma che avevano poi fatto dell'attività bancaria un fine in sé, oltre che uno strumento al servizio di queste. Spiegano Barron Baskin e Miranti (2000) che i grandi mercanti operavano riuniti in compagnie, le quali raccoglievano innanzitutto il danaro dei soci, ma anche quello di soggetti ad esse estranee: era operando in tal modo che tali compagnie, nate come imprese mercantili, svolgevano anche la funzione bancaria. I versamenti che vi effettuavano le più importanti famiglie nobiliari rendevano le maggiori tra queste banche molto capitalizzate; esse pertanto erano in grado di impegnarsi in onerose operazioni internazionali (difatti avevano numerose filiali estere) e di prestare grosse somme di danaro (tra i loro clienti v'erano anche sovrani e papi).

2. Il declino dei finanzieri italiani e l'ascesa dei tedeschi.

Creatori delle prime grandi banche, gli operatori italiani mantennero un sostanziale monopolio in tale campo sino alla fine del medioevo. Dalla fine del Quattrocento in avanti si ebbe però un declino dei centri finanziari italiani (con la sola eccezione di Genova, le cui fortune furono assicurate dai legami stabiliti con la corona spagnola, che si avvalse di essa per l'ottenimento dei servizi finanziari di cui abbisognava), cui fece fronte l'ascesa di quelli tedeschi. Un altro saggio contenuto nel volume L'alba della banca, di cui è autore Jean-François Bergier, tenta di spiegare le ragioni di questo sorpasso. In estrema sintesi, per questo studioso esse vanno ricondotte al fatto che lo spostamento di molte attività economiche dall'area mediterranea alle coste atlantiche verificatosi in età moderna indebolì l'economia italiana, impedendo ai suoi operatori di fronteggiare con successo i nuovi concorrenti emersi nella Germania meridionale. Il fatto che sia stata proprio questa regione ad esprimere i nuovi protagonisti della finanza europea è poi spiegato con il particolare sviluppo delle attività mercantili che in essa s'era verificato nei secoli precedenti al XVI. Tale regione vantava un'agricoltura assai prospera, che aveva consentito la formazione di una rete urbana relativamente fitta (ancorché non paragonabile a quella dell'Italia settentrionale) e quindi un'apprezzabile sviluppo del settore manifatturiero. Tale sviluppo aveva a sua volta consentito quello dei commerci; in quell'area s'era così costituito un ceto di grandi mercanti, i quali avevano poi saputo estendere il proprio raggio d'azione anche al di fuori di quell'area, sino a coprire con le proprie reti di agenzie l'intero continente (in questo avvantaggiati dalla peculiare posizione geografica del Sud della Germania, quasi equidistante dai grandi centri europei di produzione e di consumo, che li poneva in condizione di svolgere - meglio dei loro omologhi di altre nazioni - il ruolo di intermediari commerciali). Quando nel Rinascimento sorse un'inedita richiesta di credito da parte dei principi germanici (in particolare gli Asburgo) e degli imprenditori dell'Europa centro-orientale attivi nel settore minerario (interessato all'epoca da un notevole sviluppo), il quale richiedeva l'effettuazione di cospicui investimenti, questi grandi mercanti furono stimolati a trasformare la propria rete commerciale in una rete di servizi finanziari.

3. L'epoca dell'egemonia olandese.

All'ascesa dei tedeschi del Sud fece seguito, nel Seicento, quella degli olandesi, che riuscirono a rendere Amsterdam la principale piazza finanziaria d'Europa e a conservarle questa posizione egemone sino alla fine del secolo successivo. Come già avvenuto in Germania, l'affermazione dei banchieri olandesi fu strettamente connessa a quella dei suoi mercanti: scrive infatti Vincenzo Comito (2002) che la forza finanziaria dell'Olanda si fondava sulla ricchezza dei suoi commerci (anche se al tempo stesso la sua egemonia commerciale era alimentata dalla sua potenza finanziaria). Quest'ultima è ricondotta dall'autore a una pluralità di fattori: il facile accesso garantito dalla posizione geografica di questo paese all'Atlantico, al Baltico e al mare del Nord, l'ampia disponibilità di torba (utilizzabile come carburante), la prosperità dell'agricoltura, l'assenza di un'aristocrazia e di una chiesa forti e quindi in grado di perpetuare nel tempo strutture sociali di ascendenza feudale, l'istruzione diffusa e non ultima la tolleranza religiosa, che aveva reso i Paesi Bassi il rifugio di molte persone costrette a lasciare la terra d'origine (le quali spesso detenevano un patrimonio di competenze, capitali e relazioni assai utile alla conduzione di attività imprenditoriali).

Anche per l'Olanda, tuttavia, all'egemonia fece seguito il declino. Nella seconda metà del Settecento i suoi operatori commerciali andarono infatti progressivamente perdendo le posizioni acquisite sul mercato internazionale. Questo paese pagò lo sviluppo delle industrie e dei commerci che progressivamente si ebbe in seno ai grandi stati nazionali, sviluppo che fece sorgere dei competitori avvantaggiati rispetto ad esso dalle maggiori dimensioni dei propri mercati interni e dal minore impatto che aveva sulle proprie finanze la partecipazione alle guerre. Inoltre vari governi, soprattutto nell'area del mar Baltico, presero provvedimenti volti a favorire le forze imprenditrici nazionali, riducendo le possibilità degli operatori olandesi di gestire il proficuo commercio delle materie prime originarie di tale regione. Il declino commerciale dell'Olanda si ripercosse in duplice modo sul settore finanziario, per un verso privandolo di risorse economiche e per l'altro inducendo molti operatori ad investire all'estero i propri capitali. Beneficiaria di questa fuoriuscita di capitali fu principalmente l'Inghilterra: gli affaristi olandesi acquistarono una parte importante del debito pubblico emesso dalla corona britannica, divennero azionisti delle principali società commerciali e finanziarie di quel paese e compirono anche importanti investimenti nel settore manifatturiero. Una simile strategia ebbe ovviamente l'effetto di aggravare il declino dei Paesi Bassi, perché determinò il rafforzamento della potenza economica del principale rivale che stava per essi sorgendo.

Vincenzo Comito tenta anche una ricostruzione delle origini della borsa. Per la verità, non si può dire con precisione in quali luoghi abbia avuto origine e quali siano stati i primi passi della sua evoluzione; si tende comunque a giudicare che essa sia di origine mediterranea. In diverse città d'Italia già alla fine del XIII secolo si speculava normalmente sulle quotazioni future delle valute estere, dei prodotti agricoli di maggior consumo e dei metalli preziosi. La borsa si affermò presto anche quale mercato di titoli. Le prime attività trattate in modo rilevante sembrano essere state i titoli di debito pubblico; per lungo tempo, invece, essa non servì che raramente a finanziare le imprese tramite il collocamento di titoli azionari e a scambiare questi ultimi. In misura rilevante, la negoziazione dei valori delle imprese cominciò ad essere fatta solo a partire dal Seicento ad Amsterdam. Qui si svilupparono come mai prima non solo i livelli quantitativi delle speculazioni, ma anche la varietà delle sue tecniche; e fu proprio qui che si sviluppò la prima ondata speculativa moderna di grandi dimensioni. Ad originarla fu un enorme aumento che interessò il valore di alcuni tipi di bulbo di tulipano, dalla difficile produzione: l'ascesa dei prezzi stimolò infatti il compimento di speculazioni, nei casi estremi spingendo degli affaristi a comprare senza disporre ancora del denaro necessario bulbi da venditori che ancora non li possedevano materialmente. Nel 1636 il governo intervenne per porre fine ad una frenesia che rischiava di destabilizzare l'economia del paese, emanando tra l'altro una legge che vietava le vendite allo scoperto. A quel punto la bolla scoppiò e i prezzi dei bulbi crollarono, rovinando molti investitori.

5. Il primato dell'Inghilterra.

Sempre nel saggio di Comito è osservabile anche come nel corso del XVIII secolo l'Inghilterra sia andata sostituendosi ai Paesi Bassi quale paese più sviluppato dal punto di vista delle attività finanziarie. A partire dal Seicento l'Inghilterra aveva beneficiato d'una notevole espansione mercantile, che l'aveva condotta ad assumere il controllo del redditizio commercio con le Americhe. Parallelamente una rivoluzione agricola (della quale s'è parlato nell'articolo dedicato all' evoluzione dell'agricoltura) aveva determinato un forte aumento della produttività in questo settore, creando anche in esso nuova ricchezza e liberando manodopera che s'era riversata nel comparto manifatturiero. Lo sviluppo economico del paese conobbe poi un'ulteriore accelerazione dalla metà del Settecento in avanti, per effetto della nascente industrializzazione (della quale pure s'è già trattato in un precedente articolo). Tale sviluppo si riverberò anche sul settore finanziario, consentendone l'espansione.

A favorire la crescita del settore finanziario contribuì tuttavia anche un fattore di natura politica: l'avvento della monarchia costituzionale nel 1688. La fine del potere assoluto dei sovrani e la conseguente assunzione da parte del parlamento del controllo della gestione delle finanze pubbliche, difatti, rese i cittadini fiduciosi del fatto che lo stato non avrebbe più lasciato passare le scadenze dei prestiti che aveva ricevuto senza onorare tutti gli impegni di restituzione; ciò favorì l'accesso al mercato dei titoli pubblici da parte di più ampi strati della popolazione. La fiducia dei risparmiatori nei titoli di debito pubblico venne poi accresciuta dalla creazione di nuovi strumenti finanziari. Alla fine del Seicento comparvero delle obbligazioni a breve termine che presentavano una caratteristica inedita: mentre i buoni emessi sino ad allora venivano rimborsati irregolarmente, quando le entrate tributarie lo permettevano, quelli di nuova concezione dovevano essere obbligatoriamente rimborsati con gli introiti realizzati dal tesoro l'anno successivo alla loro emissione. Dall'ampliamento della platea di investitori nei titoli pubblici derivò un ulteriore stimolo allo sviluppo complessivo dell'economia inglese, in quanto esso fornì allo stato una quantità di risorse mai posseduta sino ad allora da alcun altro paese, che esso poté impiegare in opere utili a tale sviluppo (ad esempio, nella realizzazione di infrastrutture quali canali e ferrovie).

6. Riferimenti e approfondimenti bibliografici.

Dal Medioevo al XVIII secolo. Percorso bibliografico nelle collezioni della Biblioteca.

Dal Medioevo al XVIII secolo. Percorso bibliografico nelle collezioni della Biblioteca.

Si suggerisce inoltre la ricerca nel Catalogo del Polo bibliotecario parlamentare e nelle banche dati consultabili dalle postazioni pubbliche della Biblioteca.